Principales factores del mercado

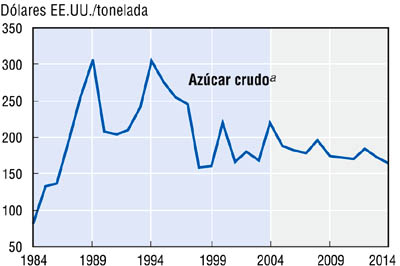

A pesar de la presencia continua de excedentes en el mercado mundial del azúcar, durante el curso de 2004 los precios mundiales aumentaron, y los del azúcar crudo subieron a cerca de 9 centavos de dólar por libra (198,4 dólares EE.UU. por tonelada), su nivel más alto en 21 meses, antes de estabilizarse en 8 centavos de dólar por libra (179,3 dólares EE.UU. por tonelada). Los precios del azúcar blanco han tenido un comportamiento semejante al de los del azúcar crudo. Estos aumentos se debieron a las expectativas de un cierto ajuste del equilibrio mundial entre la oferta y la demanda - debido a las importaciones previstas de la India, el mayor consumidor mundial de azúcar, después de dos años consecutivos de grandes déficit de producción, así como a un cierto desplazamiento de la utilización de la caña de azúcar hacia la producción de etanol en Brasil, el mayor exportador de azúcar, a causa del aumento de los precios del petróleo. Pero a un plazo más largo, se prevé que el mercado mundial se mantendrá bien abastecido con azúcar, sin que la coyuntura del mercado justifique aumentos sustanciales en los precios por encima de los niveles actuales (Figura 3.1).

En los años venideros los mercados internacionales del azúcar se configurarán cada vez más en función de lo que ocurra en los mercados de los países en desarrollo y las economías en transición que conjuntamente representan más del 70 por ciento de la producción y el consumo mundial de azúcar y el porcentaje mayor del comercio mundial del azúcar crudo y blanco. A pesar de contar con una cuota minoritaria del mercado mundial del azúcar, y en disminución, las economías avanzadas de la zona de la OCDE continúan ejerciendo una influencia importante en el mercado mundial del azúcar a través de sus políticas azucareras. Políticas que en algunos casos facilitan el comercio del azúcar y las transferencias de recursos a algunos de los países en desarrollo más pobres, al amparo de arreglos de acceso preferencial, contribuyendo al mismo tiempo a que se produzcan distorsiones en la producción, el comercio y los precios mundiales del azúcar. En el ámbito de estas características estructurales generales, las perspectivas para el mercado mundial del azúcar reflejan la confluencia de algunos factores básicos del mercado, tales como el aumento del crecimiento económico mundial, la continuación de las políticas actuales o los cambios de políticas ya anunciados, unas condiciones atmosféricas medias, y tendencias de productividad a más largo plazo en los principales países productores y comerciantes de azúcar.

Figura 3.1 Los precios mundiales del azúcar se mantienen bajo presión

Notas:

a) Precio mundial del azúcar crudo, Nueva York N.11, f.o.b., precio al contado a granel, septiembre/agosto.

b) Precio del azúcar refinado, Londres N.5, f.o.b. Europa, precio al contado, septiembre/agosto.

Fuente: Secretarías de la OCDE y de la FAO.

Statlink: http://dx.doi.org/10.1787/373088437207

A pesar de la disminución de los precios mundiales, Brasil, el mayor productor mundial de azúcar, ha demostrado en el último decenio un crecimiento rápido de la producción y de las exportaciones. Este crecimiento ha contribuido a un excedente estructural de azúcar que crea un exceso de oferta en el mercado. Las cuestiones principales que influyen en las perspectivas para el azúcar parecerían girar en torno a las siguientes preguntas: ¿será suficiente la demanda para sostener el crecimiento mundial del consumo hasta 2014? y ¿qué posibilidades hay de que siga aumentando la producción en el Brasil?. Se trata de saber, además, si la expansión de la capacidad de producción y elaboración de la caña será suficiente para permitir un crecimiento simultáneo de la producción y las exportaciones de azúcar, así como un mayor uso de la caña para la producción de alcohol con el fin de satisfacer la creciente demanda de etanol como combustible para el transporte.

Según las proyecciones, la producción mundial de azúcar aumentará en 2005/061, previéndose una recuperación de la producción en la India, Tailandia y Cuba y una mayor cosecha en Brasil. También debería de aumentar el consumo mundial de azúcar en 2005/06, aunque a un ritmo más lento, ya que los altos precios del petróleo y una menor confianza de los consumidores y de los empresarios repercuten en el crecimiento económico a corto plazo. Según se prevé, para 2014 la producción mundial de azúcar aumentará a 178 millones de toneladas, aproximadamente 38 millones de toneladas, o sea un 27 por ciento, más que la media correspondiente a 1999-2003. La mayor parte del crecimiento en la producción azucarera se debe a un aumento de la superficie cultivada y de los rendimientos de la caña de azúcar, que continúa siendo la principal fuente de azúcar. Aunque se prevé un aumento de los rendimientos mundiales del azúcar de remolacha, según las proyecciones la superficie cultivada acusará una ligera disminución durante el período hasta 2014.

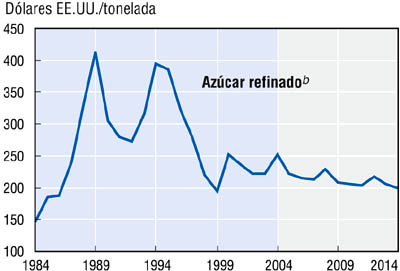

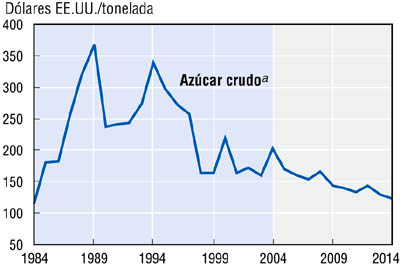

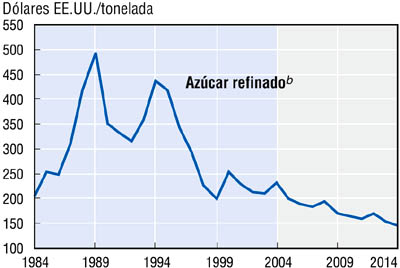

Figura 3.2 Los precios reales del azúcar continúan bajando

Notas:

a) Precio mundial del azúcar crudo, Nueva York N.11, f.o.b., precio al contado a granel, septiembre/agosto.

b) Precio del azúcar refinado, Londres N.5, f.o.b. Europa, precio al contado, septiembre/agosto.

Fuente: Secretarías de la OCDE y de la FAO.

Statlink: http://dx.doi.org/10.1787/266877048444

Para la economía mundial del azúcar, el factor económico más fundamental es el crecimiento constante del consumo de año en año. En el último decenio, el consumo mundial de azúcar ha crecido por término medio más del 2 por ciento anual, debido al aumento de la población (que explica alrededor del 85 por ciento del crecimiento total), a los ingresos per cápita y a los cambios registrados en las preferencias alimentarias. Como ya se ha indicado, cabe esperar una desaceleración en el crecimiento del consumo a corto plazo debido a una cierta disminución del crecimiento económico mundial y regional. Sin embargo, el consumo debería reanudar su expansión histórica a medida que el crecimiento económico se vaya recuperando en todo el mundo durante el período de las perspectivas. Según las previsiones, los países no pertenecientes a la OCDE representarán más del 91 por ciento del incremento del consumo de azúcar previsto para 2014 en alrededor de 40,4 millones de toneladas más que la media de 1999-2003. Actualmente, los países en desarrollo, particularmente los de Asia, representan alrededor del 65 por ciento del consumo mundial de azúcar, y se prevé que continuarán siendo la fuente principal de crecimiento durante el período de las proyecciones.

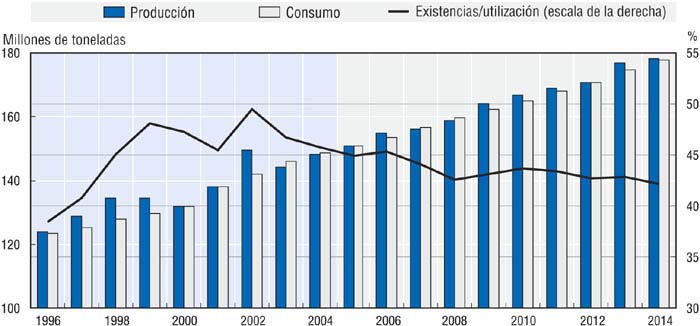

Según las previsiones, en la mayoría de los años de las perspectivas la producción mundial aumentará más deprisa que el consumo mundial, desfase que llevará a una ulterior acumulación de las existencias mundiales de azúcar. Pese al aumento del nivel absoluto de las existencias, se prevé que la relación entre las existencias mundiales y la utilización pasará del 45,7 por ciento estimado en 2004/05 a 42 por ciento en 2014 Figura 3.3). En el horizonte de las perspectivas también disminuirán ligeramente las existencias de la zona de la OCDE. El pequeño ajuste del mercado mundial que trae aparejado este cambio en el volumen de las existencias no debería influir demasiado en los precios mundiales. En general, el mercado mundial se mantendrá bien abastecido con azúcar, sin que la coyuntura del mercado justifique aumentos en los precios por encima de los niveles actuales. Como consecuencia, durante el período de las proyecciones hasta 2014, los precios mundiales del azúcar crudo deberían mantenerse dentro de una banda de 7-10 centavos de dólar por libra (165-195 dólares EE.UU. por tonelada)2, y los del azúcar blando dentro de una banda de 9-10,5 centavos de dólar por libra (198-229 dólares EE.UU. por tonelada)3.

Figura 3.3 La relación existencias/utilización mundiales de azúcar disminuye lentamente

Nota: Los datos son en equivalente de azúcar crudo.

Fuente: Secretarías de la OCDE y de la FAO.

Statlink: http://dx.doi.org/10.1787/044587830155

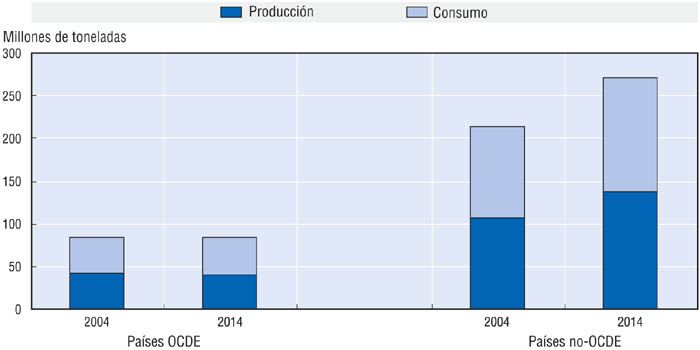

Aumentan las cuotas de producción para los países en desarrollo y particularmente para Brasil

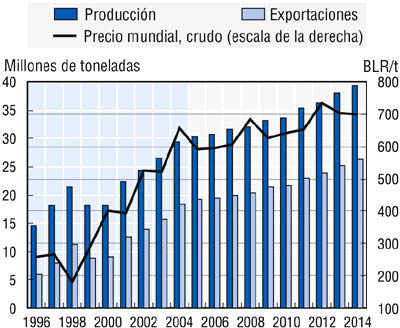

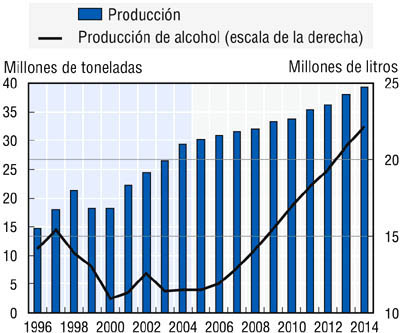

Según las proyecciones, la producción de azúcar en los países en desarrollo y en las economías en transición, que constituyen la zona de los países no pertenecientes a la OCDE, aumenta a 137 millones de toneladas en 2014, aproximadamente 39 millones de toneladas, o sea un 40 por ciento, más que la media de 1999-2003. La producción de la zona de la OCDE, que representa una parte minoritaria de la producción mundial de azúcar, está prevista para 2014 en un total de 40 millones de toneladas, volumen ligeramente inferior a la media correspondiente al período 1999-03 (Figura 3.4). Ello indica que la cuota de mercado de la zona de la OCDE continuará disminuyendo durante el período de las perspectivas. Con el tiempo, la producción mundial de azúcar destinada a los mercados de exportación se ha ido concentrando en un número menor de países, que por lo general son los que producen caña de azúcar con los costos de producción más bajos. Una gran parte de esta producción adicional de bajo costo corresponde al Brasil, el principal país productor y exportador mundial de azúcar. El volumen de la producción de caña de azúcar brasileña y, por extensión, el cambio en el equilibrio del mercado mundial de azúcar se ha convertido en un indicador fundamental de las perspectivas para el mercado mundial del azúcar. Durante el período de las proyecciones el aumento de los precios, expresados en moneda nacional, debería alentar una ulterior expansión de las superficies cultivadas con caña de azúcar y, junto con el aumento de los rendimientos gracias a una mejora de las variedades, conducir a una mayor producción (Figura 3.5). Según las previsiones, la producción azucarera del Brasil aumentará en un 3 por ciento anual, por término medio, durante el período de las perspectivas, algo menos que el rápido ritmo de crecimiento registrado durante el último decenio de 1995 a 2004. Si la producción de la caña de azúcar continúa repartiéndose en partes iguales entre la producción de azúcar y de alcohol, el aumento de la producción de caña duplicará con creces la producción de alcohol en 2014.

Figura 3.4 La producción y el consumo aumentan más en la zona no-OCDE

Fuente: Secretarías de la OCDE y de la FAO.

Statlink: http://dx.doi.org/10.1787/235067200874

Figura 3.5 En Brasil el aumento de los precios internos impulsa la producción y las exportaciones de azúcar y de alcohol

Nota: Los datos son en equivalente de azúcar crudo.

Fuente: Secretarías de la OCDE y de la FAO.

Statlink: http://dx.doi.org/10.1787/110241552123

La situación del azúcar del Brasil se complica ulteriormente por lo que ocurre en su importante sector de etanol. Desde que el Brasil utiliza la caña de azúcar para producir tanto azúcar crudo como alcohol, ello permite a la industria responder con flexibilidad a la rentabilidad variable de la producción de azúcar y de etanol. En 2004/05, para la producción de etanol se utilizó poco menos del 50 por ciento de la producción de caña de azúcar. Se producen dos tipos principales de etanol: el etanol hídrico que se utiliza en su forma pura como sucedáneo del petróleo, o el etanol anhidro que se puede mezclar con el petróleo para usar como combustible. El desarrollo de los motores de combustible flexible, que pueden funcionar tanto con etanol hídrico puro como con la mezcla del etanol anhidro con petróleo, ha dado lugar en el Brasil a un fuerte crecimiento de las ventas de coches equipados con esos motores y, a su vez, a un auge de la demanda de etanol. La proporción en la que se debe mezclar el etanol anhidro con el petróleo la establece el gobierno por decreto. En los primeros años la proporción de la mezcla estaba fijada entre 20 y 24 por ciento, en función principalmente de los precios del petróleo, con objeto de conservar los suministros. Sin embargo, en los dos últimos años la proporción se ha incrementado a 25 por ciento. El aumento de la demanda de etanol durante el período de las perspectivas no debería afectar sustancialmente al crecimiento de la producción azucarera que, según las proyecciones, alcanzará los 39 millones de toneladas en 2014, cerca de 10 millones de toneladas más que la de 2004/05. Lo que equivale a más del 33 por ciento del aumento previsto en la producción mundial para 2014. Cabe suponer que la aparente abundancia de tierras idóneas para la producción de caña de azúcar en el Brasil, el aumento de las inversiones destinadas a la construcción de instalaciones para la elaboración y de infraestructuras para el transporte, así como las presiones de una continua depreciación del real brasileño durante el período de las perspectivas fomentarán la producción de azúcar para la exportación, y mantendrán la competitividad internacional de la industria azucarera brasileña.

Pero en Tailandia, Cuba y Australia el crecimiento de la producción será más lento

Al observar las perspectivas de los otros exportadores de azúcar de bajo costo, se prevé que en Tailandia la producción azucarera aumentará en 2005/06, tras la mala cosecha del año anterior, pero a un ritmo más lento durante el período de las proyecciones debido al alza limitada de los precios mundiales. Las ventas internas se regulan mediante un sistema de contingentes que mantiene los precios nacionales por encima de los niveles mundiales, para atenuar las repercusiones de los bajos precios mundiales del azúcar. Se prevé que Tailandia irá hacia una mayor diversificación de productos para reducir su dependencia respecto de los mercados internacionales del azúcar caracterizados por los bajos precios del producto. La diversificación hacia la producción de etanol ya es una posibilidad que se está tomando en serio. El gobierno espera producir para 2010 mil millones de litros de etanol, que se utilizarán internamente en las mezclas de combustible. El consumo de azúcar continuará aumentando durante el período de las proyecciones a una tasa anual de menos del 2 por ciento, en consonancia con el crecimiento de la población y de los ingresos y la continuación de los precios internos más altos. Se prevé que la reducción gradual de la industria azucarera cubana concluya una vez que termine el proceso de racionalización y se cierren las fábricas no productivas. En adelante, el crecimiento de la producción a partir de una base más baja dependerá principalmente del aumento de la eficacia y de las mejoras que se logren en la productividad para bajar los costos.

De forma análoga, la clave del futuro crecimiento de la industria azucarera australiana reside en la capacidad de aumentar su eficacia y productividad y de mantener la competitividad en un mercado mundial en el que los precios siguen siendo relativamente bajos y crece el predominio del Brasil. Igual que Tailandia, se prevé que Australia irá hacia una mayor diversificación de los productos para aprovechar las oportunidades de mercado disponibles en un entorno de precios internacionales débiles para el azúcar. Las proyecciones dan por supuesto que la industria australiana logrará adoptar los cambios necesarios y crecer lentamente durante el período de las perspectivas. La producción azucarera de los estados de África, del Caribe y del Pacífico (países ACP) que tiene contingentes en virtud del protocolo del azúcar UE/ACP y de la preferencia especial para el azúcar, así como en el marco de los contingentes de importación de los Estados Unidos, no debería cambiar significativamente durante el período de las proyecciones. En general, se prevé que el crecimiento de la producción azucarera de esos países será inferior al 0,5 por ciento anual, debido al aumento de los costos, a la creciente demanda interna y a la disminución de las ventas destinadas a la Unión Europea en virtud del protocolo de preferencia especial.

Continuarán los excedentes de los productores de altos costos

El incentivo derivado de los altos precios de sostenimiento del azúcar debería de fomentar una producción adicional en algunos mercados protegidos y de alto costo de los países de la OCDE. En los Estados Unidos, el aumento de la producción azucarera en un contexto de poco crecimiento del consumo interno se ve controlado fundamentalmente por la ejecución del programa de asignaciones del mercadeo que restringe las ventas del azúcar elaborado ("existencias bloqueadas"), y exige ajustes en la superficie plantada con cultivos azucareros. En la Unión Europea, otro mercado de azúcar altamente protegido, la incorporación de diez nuevos estados miembros en 2004 ha llevado al aumento de los contingentes de producción y a la producción de azúcar en la Unión ampliada. Con los contingentes actuales, se prevé que la producción azucarera se mantendrá relativamente estable hasta 2009, gracias al estímulo de los precios reales al productor, que son altos pero van bajando. La iniciativa "Todo menos Armas" (EBA) de la Unión Europea, destinada a ayudar al comercio de los países menos adelantados (MA) debería tener un efecto en la producción de azúcar de la UE cuando se suspendan totalmente los contingentes para esas importaciones a partir de 2009. Sin derechos ni restricciones sobre la cantidad del comercio, las importaciones de azúcar de los países MA deberían aumentar a partir de mediados de 2009 hasta llegar más de 2 millones de toneladas en 2014.4 En el marco de los arreglos vigentes sobre la estabilización del mercado, estos suministros adicionales determinan ajustes a la baja en el contingente de producción dentro de la Unión Europea de tal manera que la situación interna de la oferta y la demanda se mantiene en equilibrio y no se acumulan excesivas existencias de intervención.

El crecimiento constante de la demanda absorberá sólo una parte del excedente

El consumo de azúcar es el factor principal que mueve la economía azucarera mundial. Pero dicho consumo ha mostrado diferentes pautas de crecimiento en las diversas regiones del mundo, siendo la región asiática la que demostró un crecimiento más rápido en los últimos años. A pesar de que en general se consume más, sigue habiendo considerables diferencias en los niveles del consumo de azúcar per cápita entre los países de la región asiática. La nación que más consume es la India, que representa alrededor del 30 por ciento de la demanda de azúcar de la región y donde el consumo de azúcar ha ido creciendo rápidamente en la India en los últimos años gracias al fuerte crecimiento económico. El crecimiento del consumo de azúcar se desaceleró en 2004 en respuesta a los altos precios internos y a la escasa disponibilidad derivada de una producción muy menguada. Aunque se supone que la producción india llevará varios años en recuperarse completamente de las malas cosechas consecutivas obtenidas al principio del período de las perspectivas, se prevé que el consumo de azúcar continuará aumentando en los años venideros hasta alcanzar alrededor de 24,9 millones de toneladas en 2014. En China, la demanda de azúcar se ve impulsada por el fuerte aumento de los ingresos per cápita y las limitaciones impuestas por los controles gubernamentales sobre la utilización de edulcorantes artificiales. Los principales usuarios de azúcar en China son las industrias de elaboración de alimentos, de bebidas y de productos farmacéuticos, cuya demanda se ha visto incentivada por el rápido crecimiento económico. La utilización directa de azúcar en las familias representa todavía una parte pequeña del consumo siendo la utilización per cápita menos de la mitad de la media mundial e inferior a la del resto de Asia. La utilización familiar debería de ir aumentando gradualmente durante el período de las proyecciones con el cambio de los hábitos alimentarios. El otro importante consumidor de azúcar en la región es Indonesia, donde se prevé un aumento del consumo de alrededor de 2,7 por ciento anual hasta 2014.

Brasil es el principal consumidor de azúcar en América Latina y está clasificado en el quinto puesto entre los principales consumidores mundiales de azúcar. Según las proyecciones, su consumo de azúcar aumentará en un 2,5 por ciento anual, por término medio, durante el período de las perspectivas impulsado por el aumento de la población y de los ingresos, ya que la economía continúa creciendo. En Argentina, el consumo de azúcar deberá crecer menos rápidamente ya que algo del crecimiento del consumo es absorbido por una mayor utilización de edulcorantes artificiales por parte de la industria nacional de bebidas. En Rusia, que representa alrededor de la mitad del consumo de los países de Europa no pertenecientes a la UE, el consumo directo de azúcar por parte de las familias está bajando con respecto a los niveles ya altos per cápita, mientras que crece el de los alimentos elaborados. Esto ha llevado a una creciente demanda de azúcar para la industria de elaboración. En total, se prevé que la demanda de azúcar aumente por término medio, en un 2 por ciento anual hasta 2014. El consumo de azúcar en los países ACP debería de aumentar en alrededor de un 2 por ciento anual sostenido por el crecimiento de la demanda en Tanzanía, Côte d’Ivoire, Jamaica y Zimbabwe.

Salvo algunas excepciones, en la zona de la OCDE el consumo de azúcar se mantiene por lo general estable

En la zona de la OCDE, el consumo de azúcar se mantendrá estable o disminuirá un poco en muchos de los países miembros, con mercados establecidos y por lo general saturados, y con un consumo per cápita alto para los niveles internacionales. Se prevé que el bajo nivel del crecimiento demográfico, una conciencia sanitaria cada vez mayor y la invasión de edulcorantes artificiales limitarán cualquier crecimiento ulterior del consumo de azúcar en muchas de las economías avanzadas. También se verá afectada negativamente la demanda en los diez nuevos estados miembros de la Unión Europea por el alza de los precios aprobado en el marco del régimen del azúcar de la UE. El empleo del azúcar para fines industriales representa ahora el 70-80 por ciento de la demanda total de azúcar en la Unión Europea y los Estados Unidos.5 El consumo directo de azúcar en los Estados Unidos ha ido vacilando en los últimos años, tras un período largo de un crecimiento medio del 1,5 por ciento anual. Esta desaceleración debería continuar durante todo el período de las perspectivas, con una reducción del crecimiento del consumo total. En Australia, Canadá y Japón el consumo de azúcar debería cambiar poco. En México, ha registrado un fuerte crecimiento en los últimos años, impulsado en parte por un impuesto del 20 por ciento aplicado en 2002 a las bebidas no alcohólicas que utilizan como edulcorantes el jarabe de maíz con alto contenido de fructosa. Esto hizo que los fabricantes de dichas bebidas volvieran a utilizar el azúcar en vez del jarabe de maíz, lo que aumentó el consumo de azúcar en 1,6 millones de toneladas y revirtió la posición comercial tradicional de México, que de exportador pasó a ser un importador de azúcar en pequeña escala. En el marco del TLC entre los Estados Unidos, México y el Canadá, se exige la eliminación de las restricciones sobre el comercio de edulcorantes entre los dos primeros países para 2008, cuando los tres mercados nacionales deberían funcionar como un único mercado unificado. Normalmente, esta unificación de mercados debería conducir a un cierto comercio transversal del azúcar de México (y de los edulcorantes basados en el maíz, de los Estados Unidos), ejerciendo una presión sobre la producción interna de los Estados Unidos y sobre el programa de sostenimiento de los precios basado en el préstamo para productos básicos. Sin embargo, como se da por supuesto que la tasa aplicada por México sobre el consumo se mantendrá en vigor durante el todo el período de proyección, de hecho se elimina cualquier excedente de azúcar para exportar a los Estados Unidos.

Aumentan las exportaciones de azúcar de los productores de bajo costo

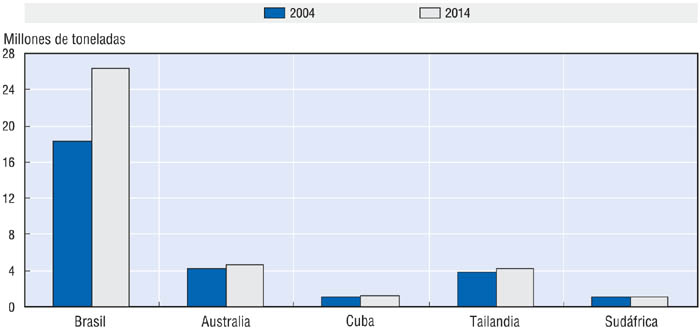

En 2003, las exportaciones de azúcar del Brasil superaron los 14 millones de toneladas, lo que representa alrededor del 30 por ciento de las exportaciones mundiales, que al principio del decenio eran menos de 2 millones de toneladas. Se prevé un aumento semejante durante el período de proyección, sostenido por el alza de los precios mundiales expresados en moneda nacional (incluida una ulterior depreciación del real) y una demanda creciente en el mercado mundial, sobre todo de Rusia y algunos de los países en desarrollo. Se supone que en las exportaciones seguirán predominando los envíos de azúcar crudo, aunque también aumentarán las ventas del azúcar blanco, en parte para colmar algo del déficit dejado en el mercado por los menores envíos procedentes de la Unión Europea. Según las proyecciones, las exportaciones de azúcar blanco de la Unión Europea, el segundo exportador mayor, disminuirán un 43 por ciento en 2014, en comparación con las exportaciones medias correspondientes a 1999-2003. Ello se debe a una combinación de factores, tales como el límite más bajo impuesto a las subvenciones a las exportaciones en el marco de las disposiciones del Acuerdo sobre la Agricultura de la Ronda Uruguay, los precios mundiales siempre bajos, y la disminución de la producción y de las exportaciones del azúcar C, al reducirse los contingentes de producción con el aumento de las importaciones EBA después de 2009. Según se prevé, Tailandia, Australia y Sudáfrica ostentarán incrementos sólo moderados en las exportaciones durante el período de las perspectivas en un entorno de precios mundiales débiles. Las exportaciones procedentes de este grupo de países sólo podrían aumentar de manera considerable si subiera notablemente el precio mundial del azúcar o se lograra una mayor eficacia y reducción de costos en la producción, distribución y venta del azúcar. En cuanto a los países ACP, donde la mayor parte de las ventas de exportación a la Unión Europea y los Estados Unidos se realiza en el marco de arreglos de acceso preferencial, se prevé que el crecimiento más lento de la producción, junto con la disminución de las existencias y de las ventas a la UE, contribuirán a un descenso moderado de las exportaciones del azúcar crudo para 2014.

Figura 3.6 Brasil encabeza el grupo de los exportadores de azúcar de bajo costo

Fuente: Secretarías de la OCDE y de la FAO.

Statlink: http://dx.doi.org/10.1787/836078846746

Las medidas en frontera frenan las importaciones de azúcar

Para algunas de las economías en desarrollo y en transición, la protección a las industrias internas de azúcar se proporciona mediante medidas en la frontera, tales como aranceles, contingentes y reglamentaciones arancelarias. Tal es el caso de la India, donde las importaciones se controlan mediante aranceles relativamente altos.6 A través de un sistema de gravámenes y de entregas mensuales, el gobierno controla la oferta en el mercado interno. Las exportaciones se fomentan mediante una subvención al transporte y concediendo mayores contingentes de ventas en el mercado libre interno a los productores que exportan grandes cantidades. Sin embargo, los precios internos suelen ser más altos que los precios mundiales, lo que implica que las exportaciones se efectúan con una pérdida que después se recupera de los ingenios. Después de dos años consecutivos de cosechas de caña de azúcar muy escasas a comienzos del período de las perspectivas, la India pasó de ser un exportador en pequeña escala con exportaciones periódicas a importador de azúcar en gran escala para cubrir sus necesidades de consumo durante el período de trastornos en la producción. Se prevé que las importaciones irán disminuyendo a medida que la producción se vaya recuperando gradualmente hasta alcanzar alrededor de 25 millones de toneladas en 2014. También se pronostica una disminución de las existencias de azúcar de la India en 2014 a niveles inferiores a los del decenio anterior en el que se acumularon existencias excesivas. Al disminuir las existencias, no se prevé una expansión apreciable de las exportaciones más allá de su contingente de acceso a los Estados Unidos y la UE.7 La situación financiera del sector del azúcar de remolacha ruso ha mejorado en los últimos años debido en parte al nivel alto de la protección en frontera. Se prevé que Rusia seguirá siendo el mayor importador de azúcar, principalmente de azúcar crudo, aunque se supone que las importaciones se reemplazarán con la producción interna de azúcar de remolacha hacia 2014. Desde 2001, año en que China adhirió a la OMC y estableció un contingente arancelario para las importaciones de azúcar, nunca ha cumplido con el contingente de importación acordado ya que la mayor parte del aumento del consumo se cubrió con una producción interna mayor y no con compras en el mercado mundial. Sin embargo, dado un crecimiento económico rápido y continuo durante el período de las perspectivas y una demanda interna cada vez mayor, se prevé que las importaciones de azúcar de China se quintuplicarán para 2014. Lo que convertiría a China en uno de los principales importadores mundiales de azúcar al final del período de proyección, precedida solamente por Rusia.

Reforma del régimen del azúcar de la UE en perspectiva

Las proyecciones sobre el azúcar examinadas en este capítulo constituyen un escenario basado en determinadas hipótesis concernientes al entorno macroeconómico, la continuación de las políticas agrícolas y comerciales actuales, unas condiciones atmosféricas de nivel medio, unas tendencias de productividad a más largo plazo y la ausencia de crisis en el mercado. Si algunas de estas hipótesis cambiara, el cuadro de las proyecciones sería diferente. Por ejemplo, las proyecciones para la Unión Europea se basan en la continuación de la Organización común del mercado del azúcar que se creó en 1968 y cuyas principales disposiciones relativas a los contingentes de producción, desclasificación y mecanismos de remanentes, así como los precios de intervención y precios mínimos del azúcar de remolacha, tienen vigencia solamente hasta el 30 de junio de 2006.

En respuesta al examen encomendado por la Organización común del mercado del azúcar, en septiembre de 2003 la Comisión Europea presentó propuestas para que los estados miembros examinaran la posibilidad de acuerdos para reemplazar la organización cuando expire su mandato. Se presentaron a examen tres opciones: continuación del status quo; reducción del sostenimiento de los precios y posible eliminación de los contingentes de producción; plena liberalización del mercado y del comercio. En julio de 2004 la Comisión ha complementado estas propuestas con una comunicación dirigida al Consejo de la UE y al Parlamento Europeo sobre su opción de reforma preferida. La cual incluye, entre otras cosas, una reducción del precio de sostenimiento en dos etapas (en un 33 por ciento, desde 631 euros a 421 euros por tonelada) estableciendo un nuevo precio de referencia para el azúcar, una compensación parcial a los productores por la reducción de los precios en la forma de un pago directo, la simplificación del sistema de contingentes de producción A y B en un contingente total único pero más bajo (de 2,8 millones de toneladas menos, pasando de 17,4 a 14,6 millones de toneladas), permitiendo la transferencia de contingentes entre los estados miembros para facilitar la reestructuración de la industria, la modificación del régimen de importaciones (introduciendo un contingente arancelario para las importaciones procedentes de los Balcanes occidentales) y un incremento del contingente de isoglucosa durante tres años. La Comisión propone que se examine la reforma en 2008. Estas propuestas están actualmente bajo examen en el Consejo de la UE, en el que la Comisión se propone presentar una propuesta concreta de legislación en el verano de 2005. De aprobarse la opción preferida por la Comisión de una reducción del precio interno, se ha estimado que la producción azucarera dentro de la Unión disminuiría a alrededor de 14 millones de toneladas, las importaciones aumentarían a 2,5 millones de toneladas y desaparecerían las exportaciones subvencionadas.8 La reforma podría tener también consecuencias para la sostenibilidad de la industria azucarera y, potencialmente, para las exportaciones de algunos de los países ACP productores de azúcar, como se examinará a continuación.

Las reformas comerciales afectarán de diferentes maneras a los países en desarrollo

Los países en desarrollo pequeños han estado en el centro de las negociaciones de la OMC llevadas a cabo recientemente en el marco del Programa de Doha para el Desarrollo, en el que el acceso a los mercados constituye un tema prioritario. La atención seguirá centrándose en la reforma de las normas de administración de los contingentes arancelarios para reducir los costos de transacción del acceso a los mercados. Aunque la mayoría de los países en desarrollo conquistaría posiblemente un acceso a más mercados gracias a la liberalización del comercio, las ventajas se verían en parte compensadas por las pérdidas de renta contingentaria derivadas de la disminución del carácter preferencial concedido a los miembros ACP (particularmente hacia los mercados de la UE y los Estados Unidos) y del aumento de precios que enfrentarán algunos países importadores al eliminarse las subvenciones a la exportación.

Los países ACP tendrán problemas, sobre todo si se confirma el dictamen del Grupo especial de la OMC sobre las demandas presentadas por Australia, Brasil y Tailandia contra los aspectos del régimen del azúcar de la UE relacionados con las subvenciones a las exportaciones, tras la apelación de la Comisión Europea, y como consecuencia de la reforma de la Organización común del mercado del azúcar destinada a reemplazar el régimen actual que estará en vigor hasta el 30 de junio de 2006. Además, también podría producirse un ajuste de las proyecciones de base para los países en desarrollo del grupo ACP, ya que en virtud de la iniciativa EBA se prevé un aumento de los envíos de azúcar de los países menos adelantados a partir de julio de 2009, cuando se suspenderán totalmente los contingentes. Sin embargo, para otros países MA de menores costos que también son miembros del grupo ACP, pero no firmatarios del protocolo del azúcar ni del régimen de preferencia especial, a saber el Sudán y varios países de África austral, la producción y las exportaciones podrían aumentar en respuesta a unas oportunidades de acceso mejoradas al mercado mejor cotizado de la UE. Algunos de estos países tienen la capacidad de aumentar las superficies destinadas a la producción azucarera. Otros países del mundo en desarrollo podrían ganar mucho con la liberalización del comercio, sobre todo Brasil. Pero es posible que salgan perdiendo los países que actualmente se benefician del sistema actual de contingentes de los Estados Unidos y del régimen del azúcar de la UE.

Las posibilidades del Brasil de aumentar la oferta de azúcar depende del desarrollo de su infraestructura

La respuesta de la oferta del Brasil es un factor clave para el futuro del mercado mundial del azúcar. En un análisis realizado recientemente por la FAO se examina la razón por la que Brasil no había aumentado sensiblemente sus exportaciones cuando los precios habían subido (las estimaciones anteriores cifraban las elasticidades de la oferta en un nivel bajo, de alrededor de 0,1). Surge la pregunta de por qué ahora Brasil tiene la capacidad de aumentar la producción y los niveles de exportación. Una de las razones es que la infraestructura brasileña se ha desarrollado lo suficiente. Según la tendencia histórica de la expansión agrícola en el Brasil, es la producción ganadera la primera en expandirse hacia nuevas tierras ya que necesita una inversión limitada en infraestructura. En cuanto mejora la infraestructura, avanza el cultivo de la soja. En una fase posterior la producción azucarera reemplaza a la soja, ya que requiere una inversión mayor en infraestructura. En muchas partes del Brasil, el nivel del desarrollo infraestructural es ahora suficiente para pasar a la producción de azúcar. Las anteriores políticas sectoriales y macroeconómicas del Brasil también constituyen una explicación de por qué la producción azucarera había crecido hasta ahora en forma limitada. A mediados de los años noventa, un tipo de cambio sobreestimado restó competitividad al sector. La situación ha cambiado desde 1999 y desde entonces la cuota del Brasil en el mercado mundial ha aumentado. El mejoramiento de la eficacia en todos los aspectos de la cadena de valor del azúcar, impulsada en parte por una disminución tendencial en los precios reales durante el último decenio, hace que Brasil tenga la capacidad de proveer azúcar al mercado mundial incluso a menos de 6 centavos de dólar por libra.

1 Todas las fechas corresponden a campañas agrícolas que comienzan el 1 de septiembre y terminan el 31 de agosto.

2 Precio mundial de referencia del azúcar crudo, no. 11 contrato Nueva York, f.o.b. mercancías estibadas puertos caribeños, precio al contado a granel.

3 Precio mundial de referencia del azúcar refinado, Londres No. 5, f.o.b. Europa, mercado al contado.

4 La Comisión Europea ha estimado que en el marco de la iniciativa EBA (Todo Menos Armas) podrían entrar en la Unión Europea entre 1 millón de toneladas y 2,4 millones de toneladas de importaciones adicionales de azúcar procedentes de los países MA.

5 Jennifer Nyberg "Consumption growth reconsidered. Implications for sugar and other caloric sweeteners", F.O. Licht World Sugar Conference, septiembre de 2003.

6 Un arancel aplicado del 60% para el azúcar crudo; el tipo consolidado del 150% de la OMC tanto para el crudo como para el refinado, más un derecho compensatorio sobre el azúcar crudo.

7 El contingente de la India para los Estados Unidos es de 8 450 toneladas de azúcar crudo, y de 10 000 toneladas de azúcar crudo para la UE.

8 Documento de trabajo del personal de la Comisión de las Comunidades Europeas: Reforming the European Union’s sugar policy, Summary of impact assessment work, SEC(2003), Bruselas.